こんばんは、神戸の司法書士の塚本です。

今回は、少し前に頂いた相続登記のご依頼のお話しです。

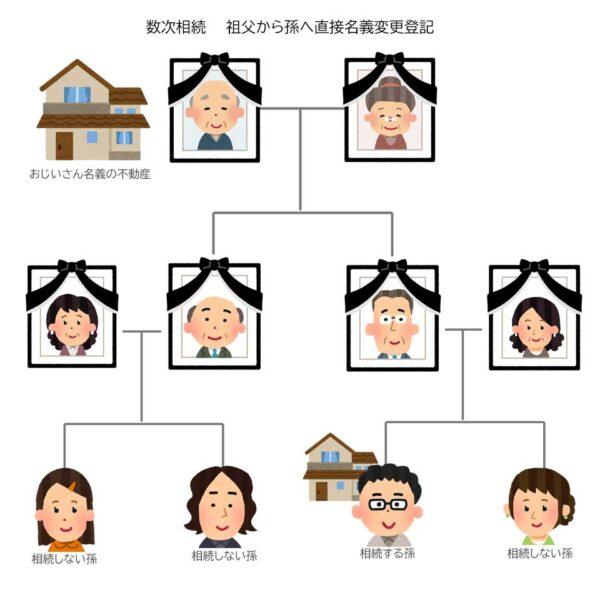

ご依頼の相続の事案は、おじいさん名義の土地と建物。その子(2名)も既に亡くなっており、お孫さんらが相続人となっている、いわゆる、数次相続の事案。

お孫さん全員での遺産分割協議がまとまれば、お孫さん全員で共有する、誰かひとりのお孫さんが取得するなど、どのような割合にでも、分割、登記することができます。

また、今回のケースでは、この土地建物を利用する見込みがないので、相続した不動産を売却して、その売却代金を相続人全員で分配することが前提となっていました。

便宜上単独相続

売却のことを考えると、全員で共有し、全員で協力して売却するのが基本的な考え方になります。

ただ、全員が協力して売却活動をするのが困難な場合(相続人が地理的に離れている等)には、便宜上、代表相続人が単独で相続し、代表者が不動産を売却し、売却代金を相続人全員で分配する方法も考えられます。

当事務所の記事⇒便宜上単独相続についてはこちら

便宜上単独相続も有力な方法なのですが、今回のケースでは、一部の相続人からは、被相続人の居住用財産(空き家)を売ったときの特例を受けたいとの要望がありました。

被相続人の居住用財産(空き家)を売ったときの特例を受けるには!

被相続人の居住用財産(空き家)を売ったときの特例とは、相続した不動産を売って、儲かったら税金(譲渡所得税)を払う必要があるところ、条件をクリアすれば、儲けから3000万円を控除できる制度。

相続不動産の売却益が3000万円以下なら、税金(譲渡所得税)がかからないのでお得ですよね。

この「被相続人の居住用財産(空き家)を売ったときの特例」を受けるためには、さまざまな条件があるのですが、(平成27年1月1日以降の相続であること、被相続人が居住していたこと等々)、被相続人が居住していた不動産を相続した相続人が売却したことが要件になっており、特例の利用にあたっては、それを登記事項証明書等を添付して証明する必要があります。

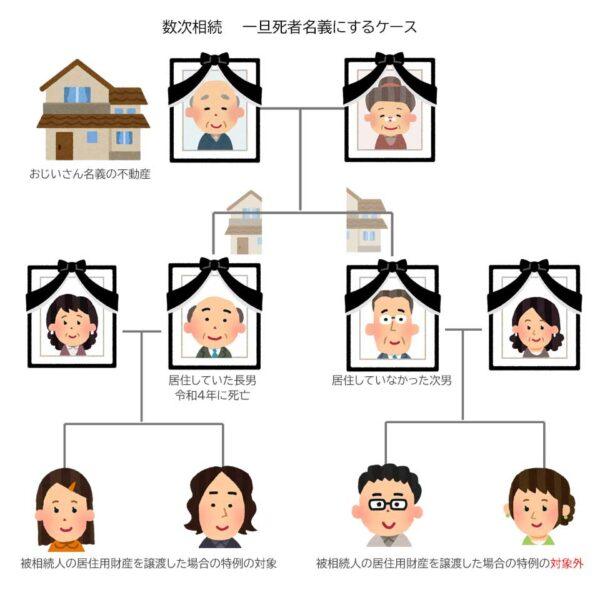

今回のケースは、不動産の名義人であるおじいさんが亡くなったのは、ずいぶん前で、相続登記をしないまま放ってあったところ、その子である長男の相続が最近起こったって事案。

これを売却に都合がいいからといって、便宜上単独相続の方法で、次男の子名義に直接相続登記をしてしまうと、登記記録上は、不動産はおじいさんから、次男へ相続されたものを、次男の子が相続したことになり、「被相続人(長男)が居住していた不動産を相続した相続人」の要件からはずれてしまいます。

したがって、おじいさんから孫への直接相続する方法ではなく、相続が起こった順番通りに相続登記を行い、一旦は長男が所有(共有)していた状況を登記として記録する必要があります。その後それぞれの相続登記をし、結果、孫4人全員の共有の登記になります。

また、被相続人の居住用財産(空き家)を売ったときの特例の対象となるのは、居住していた長男の子(イラストでいうと左のロン毛の孫2人)だけで、次男の子らは、被相続人の居住用財産(空き家)を売ったときの特例の対象にはなりませんのでご注意下さい。

まとめ

今回のケースは、主な相続財産が不動産であったため、不動産を全員で相続し、全員で売却する方法になりました。

今回のようなケースでも、不動産の他にも同等の金融資産が相続財産にあれば、3000万円の控除の対象となる相続人が不動産を相続し売却、対象外の相続人が金融資産を相続するなど、税負担が軽くなる方法が考えられます。

相続した不動産の売却をお考えの際には、「木を見て森を見ず」にならないよう、しっかりとした検討が必要ですね。