こんばんわ。神戸の司法書士の塚本です。

最近の相談でよく問題になる「個人間で不動産を売買する場合の値段の決め方」について。

契約自由の原則

法律の勉強のわりと初めの方に「契約自由の原則」なんてのを習います。

どんな原則かというと、今回のテーマである個人間の不動産売買のケースでいえば、当事者である、売主さんと買主さんが納得すれば、売買契約の内容は自由ですよ!って考え方。まぁ当たり前ですね。

ですので、不動産の売買価格をいくらにすればいいのか?って言えば、いくらでもいい!はず。

なのですが、度が過ぎると税務署に文句を言われるんです。

贈与とみなされる!

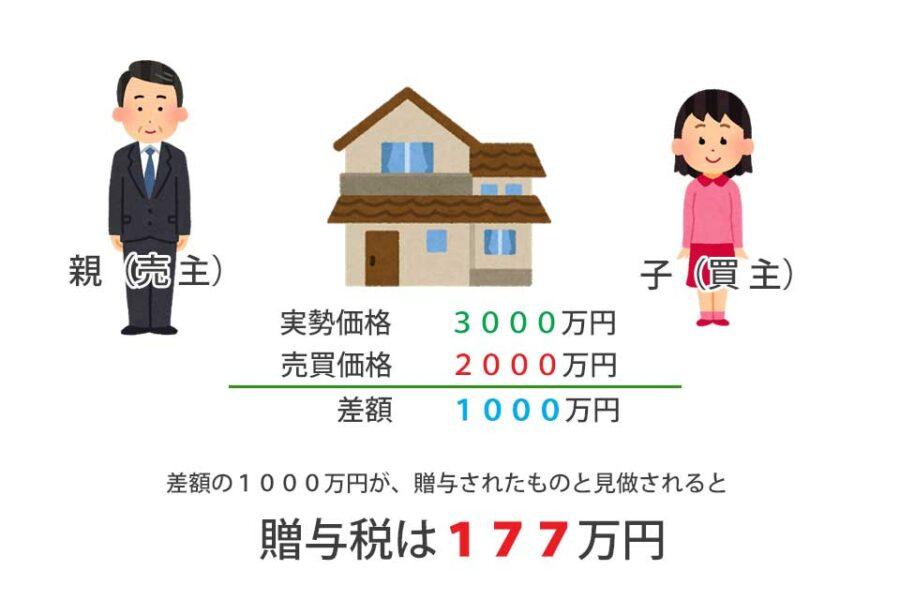

売買したはずなのに、そんな値段はおかしい!安すぎる!売買のふりをした「贈与だ」とみなし、

贈与税を払いなさい!

これが税務署のやり方です。

もちろん、不動産屋さんを通じて知らない方と不動産を売買するケースでは「安すぎる!」なんてことは起こりませんから、親子間など特別な関係にある方同士の取引で起こる問題です。

贈与税がいくらぐらい掛かるかは、こちらで計算してもらうとして、とにかく後になって贈与税を払えと言われると大変なんです。

不動産の価格|一物四価

不動産の価格は、一物四価なんていわれています。その4つの価格とは、

- 時価(実勢価格)

- 公示地価(公示価格)

- 相続税評価額(路線価)

- 固定資産税評価額

の4つ。それぞれの役所が、それぞれの役所の目的のために、同じ土地に違う値段を付けている、まあいかにも日本の役所的な仕事ぶりですね。

で、一般的には、公示地価は時価と大体同じ。3の路線価が時価の80%、4の固定資産税評価額が時価の70%程度と言われています。

なのですが、不動産なんてまったく同じものがあるわけありません。

公示価格も、近所の過去の取引事例の価格などを参考に算出されるものですが、日当りがいいとか、となりにヤ◎ザが住んでるとか、向かいに騒音おばさんが住んでるとかで、値段なんか変わるはずですし、過去の取引も「どうしても今月中にまとまった金がいる」って人が採算を度返しして売ったものかも知れませんよね。

つまり、時価なんて「売って見ないとわからない」んです。なんで税務署が決めれるねん!ってことです。

路線価での売買は著しく低い価格とは言えない

過去の裁判例にこんな事例があります。

親族間で土地を路線価で売買したところ、税務署に贈与税を払えと言われたので、裁判で争った結果、

著しく低い価額とは言えないと判断され、贈与税が掛かりませんでした。

この判例(東京地裁平成19年8月23日判決)があるから、路線価での譲渡は何でもオッケーとは言えないのですが、一つの指針・基準にはなると思います。

庶民は路線価でいいでしょ

結局のところ、著しく低い価格で売買したらその差額が贈与と見做されるので、路線価で売買した場合、贈与したとみなされる金額は、路線価の25%(時価の20%)ぐらいになりますよね。

贈与税の基礎控除額が年110万円ありますし、税務署が絶対の値段を決めれる訳でもありませんからねぇ。多少の誤差は許されるんじゃないですか?

例えば、路線価が2000万円の土地を2000万円で売買した場合、

時価(路線価の125%)は、約2500万円となり、売買価格の2000万円を引くと、500万円。基礎控除の110万円を引いて、390万円。に対する贈与税額は、

32万円也!(親子間の贈与の場合)

(ちなみに誤差を前提に、時価を90%として計算すると、贈与税額は3万円也)

2000万円の不動産の売買で、仲介業者に払う手数料145万2000円と比べたら、かなり安いですよ。

結論!

不動産の売買価格の決定要素は、贈与税だけでなく、譲渡所得税など様々なコストを踏まえた上での総合判断。安易な判断は事故のもとです。

何億円もの不動産であれば、コストをかけてきちんと計算してもらいましょう。

2000万円ぐらいの不動産なら、路線価で売買しても大事故にはならなさそうですよ!